Contenidos:

- ¿Cómo medir la inflación durante una pandemia?

- La inflación cae, y rápidamente

- ¿Deflación o Inflación?

- El caso a favor del retorno a una mayor inflación

- Estos argumentos pueden ser objetados

- Nuestra opinión acerca de la inflación

- ¿Qué dicen los mercados inflacionarios?

- ¿Qué se debe hacer?

Conclusiones

• Se prevé que la inflación se distorsione de alguna forma, debido al cambio en los patrones de gasto que la pandemia ha causado. Tomará un tiempo antes que estas anomalías se suavicen.

• En general, los efectos de la pandemia son desinflacionarios o incluso ligeramente deflacionarios, aunque no vemos un descenso hacia una deflación sostenida.

• Quienes se angustian por la inflación ven a los grandes estímulos fiscales financiados con dinero y al aumento de la deuda como causantes de una inflación que resurgirá en unos cuantos años.

• En este momento no hay señales que alerten de que de esta manera retornará la inflación, así que por ahora no nos preocupamos por su resurgencia. Sin embargo, las condiciones podrían cambiar rápidamente, por lo que merece nuestra atención.

• En este momento los mercados son optimistas con relación al riesgo inflacionario. Esto provee el ámbito adecuado para quienes buscan añadir una mayor protección ante la inflación a un precio razonable.

¿Cómo medir la inflación durante una pandemia?

Medir la inflación es siempre un reto.

Como reza el adagio, tu inflación es diferente de mi inflación. Aunque, en principio, si somos razonablemente confiados en los patrones de gasto en el agregado, entonces podemos hacernos una idea promedio de la tendencia inflacionaria. Aun así, los datos y las ponderaciones que damos a las distintas categorías de gasto son causa de problemas (con la vivienda como tormento eterno). El cómo hacer para recolectar datos y cómo ajustar esos datos en relación con los atributos cambiantes del producto y la calidad a lo largo del tiempo (ordenadores, coches, tratamientos dentales, etc., los retos a la medición son continuos) harán siempre que los niveles inflacionarios sean, de manera parcial, un asunto de discreción estadística.

Ahora, por encima de estas cuestiones eternas sobre mediciones tenemos la pandemia, la cual nos ha llevado a grandes cambios en los patrones de gasto en los hogares. Si, en el mundo del distanciamiento social causado por la pandemia, las aerolíneas se ven obligadas a incrementar sus precios de manera empinada debido al aumento de sus costes por pasajero.

No, pero igual entrará como una mayor inflación porque la ponderación de los viajes de placer en los gastos del consumidor no se ajustará a la baja por un buen tiempo, así que esos precios mayores por volar se alimentarán de manera directa.

Veamos ahora otra peculiaridad que funciona al revés. Típicamente, las mediciones de la inflación no tienen en consideración los descuentos del tipo “2 por 1” de los supermercados debido a su naturaleza errática y de tiempo limitado. Esto significa que si se incluye algún tipo de inflación en los gastos de compra es generalmente sobreestimado. Ahora, en caso de que no nos hayamos dado cuenta, muchos de esos descuentos por compras múltiples han desaparecido. Esto no se sentirá en las mediciones de la inflación, pero bien podría sentirse. Los mismo ocurre si se reducen los rangos de productos en las tiendas, lo cual es otra tendencia de la pandemia que se puede observar con facilidad. El cambio a las combinaciones de productos causado por el Brexit será también otro reto.

Por el momento, todo lo que puede hacerse es prepararnos para estar confundidos y probablemente mal guiados por estas novísimas tendencias inflacionarias en términos de los índices standard de inflación. Como muchos otros aspectos del funcionamiento de la economía en un mundo pandémico, pasará algún tiempo, posiblemente años, antes que estas anomalías sean mitigadas y las mediciones inflacionarias contengan algún rasgo de normalidad.

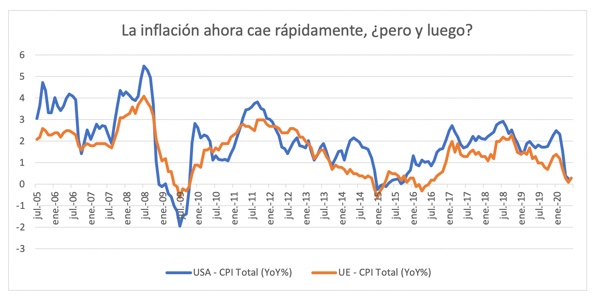

La inflación cae, y rápidamente

Dejando a un lado las distorsiones en las mediciones, parece que los efectos económicos de la pandemia están empujando la inflación hacia abajo. La inflación desciende porque, por naturaleza, es inherentemente desinflacionaria (i.e. empujar la inflación a la baja) e incluso algo deflacionaria (llevando a bajar a los mismos precios).

A mayor desempleo, menos salarios pagados a empleados y así también menor demanda de consumo, con lo que la inflación de los precios tiende a la baja. Incluso donde dichos salarios tienen un apoyo sustancial por parte de los programas de estímulos de los EE. UU., los hogares han ahorrado una mayor parte de sus ingresos; la tasa de ahorros personales en los EE. UU. ha subido de su nivel pre COVID-19 del 7,5% a un 23% a mayo del 2020 también es cierto, por supuesto, que los confinamientos causados por el COVID-19 no han permitido que mucha gente se desplace a sus lugares de trabajo y se ha restringido la oferta de bienes y servicios.

Esta tendencia también obra de manera inversa empujando el alza de precios y costes. Sin embargo, el impacto en la demanda es mucho más fuerte que los efectos de la alteración de la oferta. La disminución de la capacidad de consumo y los precios de la energía debilitados han empujado la inflación a la baja como lo muestra la gráfica de abajo. La inflación ha descendido rápidamente en los EE. UU., en el Reino Unido y en efecto, de manera global (ver gráfico abajo).

En la gráfica también indicamos las proyecciones inflacionarias de los respectivos bancos centrales de los dos países sobre una base anual para el periodo 2020-2022. Aquí se ve que la inflación regresa gradualmente a un punto cercano a los objetivos de los bancos centrales para el periodo 2021-2022.

¿Deflación o Inflación?

Si el descenso económico actual empeorara por, digamos, la llegada de una segunda gran infección de COVID-19, haríamos bien en preocuparnos porque la inflación bajara aún un poco más, incluso llegando a un nivel claramente negativo. Los bancos centrales y las proyecciones del consenso no dan estas señales, pero por supuesto esto es posible en ese tipo de escenario. Trabajamos a la vez con la opinión de que se evita la deflación con la premisa de que cualquier segunda oleada no produzca más cierres generales como los de periodo de marzo a junio.

¿Deberíamos preocuparnos porque la inflación regrese de manera más fuerte de la esperada?

Las proyecciones del consenso ven un retorno a una inflación normal, i.e. hacia los objetivos de los bancos centrales de un 2%, pero ¿podría estar subestimándose el regreso? Quienes se angustian por la inflación han sido muy francos recientemente, expresando que la inflación puede subir por encima de los objetivos habituales del 2% – quizás llegando a un rango objetivo del 3%-5%. Esta es una declaración muy fuerte. Por lo general, a lo largo de más de una década, la inflación ha llegado a niveles por debajo de los objetivos de los bancos centrales, en la mayor de las veces en la Eurozona y Japón, pero también en los EE.UU. solamente el Reino Unido ha logrado su objetivo, pero es una excepción. Dado que la inflación se desliza por encima de cero, un movimiento a niveles mucho más altos y muy por encima de los objetivos de los bancos centrales como es este, es un comentario para tomar nota.

El caso a favor del retorno a una mayor inflación

El caso de quienes se angustian por la inflación se centra en tres tendencias clave en el comienzo de la pandemia.

Primero, que hay una gran cantidad de estímulos fiscales, financiados directamente por la expansión monetaria, la cual a su tiempo se volverá inflacionaria.

Los déficits fiscales del G7 son enormes, los déficits del Reino Unido y del déficit federal de los EE. UU. están en este momento alrededor del 14% y 20% del PIB, respectivamente para el 2020, financiados directamente por sus bancos centrales. Contrario a las secuelas de la crisis financiera, tras la imposición de medidas de austeridad (reducción de los compromisos de gasto, mayores impuestos, etc.), el argumento de aquellos preocupados por la inflación es que este estímulo de imprimir moneda no será retirado incluso si tenemos una recuperación económica en 2021-22. Esto es un “QE Fiscal” [1] a una escala mucho mayor que en 2008-9. Con tanto dinero emitido, piensan que el exceso de la demanda saldrá a la superficie en la recuperación económica del 2021-22, llevando los precios a niveles mucho más altos.

Segundo, argumentan que ahora hay fuertes incentivos para tolerar una inflación mayor.

La rápida acumulación de deuda por parte de los gobiernos es financiable debido a los bajos tipos de interés, pero aumentarán las dudas sobre los crecientes montos de duda a largo plazo a medida que se incrementan las ratios de deuda pública a PIB – como ejemplo, la deuda pública de los EE.UU. podrían llegar a 1.5x PIB a finales de año. Junto a esto, el apalancamiento corporativo es alto y los consumidores también están muy endeudados. Esto significa que se necesita una inflación mayor para educir el valor real de un incremento de deuda así de alto. Por supuesto, una inflación alta trae consigo otras grandes desventajas, pero el argumento es que los bancos centrales tolerarían una inflación de un 5% o niveles similares.

Tercero, en un mundo de nueva normalidad, el argumento es que las presiones sobre los salarios saldrán a flote a medida que el poder de negociación salarial aumente.

La lógica de esto es que el ambiente político favorecerá al trabajo por encima de los dueños del capital, causando así una mayor inflación salarial. El exceso de demanda causado por los estímulos gubernamentales, como se mencionó arriba, ayudará a inclinar la balanza, y eventualmente llevarán la inflación salarial a niveles mayores a medida que desciende el desempleo

[1] QE Fiscal hace referencia a las políticas de expansión monetaria (Quantitative Easing) llevadas a cabo durante la crisis financiera del 2008-9 (N. del T.)

Estos argumentos pueden ser objetados

Estos tres puntos de vista previos pueden objetarse.

Primero, el QE fiscal es grande de momento, pero es probable que los programas de estímulo sean frenados para dar paso a la recuperación en 2021-22.

No es claro cuán rápido pueda desescalarse ese QE fiscal, pero es las probabilidades de que suceda son mayores que las de que no suceda, ya que los gobiernos tendrán recelo en dejar que sus montos de deuda aumenten tan rápido por un tiempo mayor que el necesario. El estímulo ahora tiene tal tamaño sólo porque se necesita tapar el gran agujero económico que ha dejado la caída del gasto privado.

Una vez entremos en recuperación, es probable que se busque algún tipo de reparación de las finanzas públicas a través de una mayor tasación, incluso si se evitan recortes fiscales a gran escala. También es probable que los bancos centrales retrocedan ante su rol de brazo de financiamiento de los gobiernos más allá de la emergencia inmediata del COVID-19. Sus hinchadas hojas de balance ya los tienen muy incómodos. Todo esto pondrá freno al QE fiscal.

Segundo, aunque nadie discute que un poco más de inflación ayudaría a reducir los montos de deuda, esto no es nuevo.

¿Entonces por qué no vimos antes una mayor inflación? La deuda ha ido aumentando a paso firme por muchos años desde la crisis financiera. En su lugar, los objetivos inflacionarios se han errado a la baja repetidamente. ¿Es distinto ahora? En cualquier caso, querer una mayor inflación es distinto a obtenerla. Las rondas iniciales de QE que produjeron crecimientos del dinero en dígitos dobles no causaron efecto en la inflación (ver la gráfica abajo). Sí, el crecimiento del dinero generado por el QE es más fuerte ahora que en etapas iniciales de QE, pero que la inflación aumentará en esta ocasión.

Tercero, una subida salarial es una gran incógnita.

En este momento, el desempleo es elevado y aunque parece que se resume la creación de algunos trabajos en los EE. UU., no es claro si esto podrá cubrir la muchedumbre de desempleados causada por los confinamientos. La inflación salarial no se dio incluso cuando los niveles de desempleo llegaron a niveles bajísimos, por debajo del 4% en los EE. UU. Y el Reino Unido previo al COVID-19, así que ¿por qué debería ser diferente a futuro? El argumento de una mayor inflación salarial también reposa en cambios de política tales como la implementación de salarios mínimos mucho más altos o movimientos para fortalecer la posición de los trabajadores en negociaciones salariales. Esto podría pasar, pero necesitamos ver que esos cambios causen efecto antes de poder aceptar esa posición.

Nuestra opinión acerca de la inflación

Para ser claros, esta objeción a los argumentos a favor del “retorno de la inflación” no es decir que no puede suceder. Claramente es posible, pero otros varios factores tienen que estar presentes para que la inflación se eleven la forma presentada por los adherentes a esta posibilidad. Identificamos tres condiciones que deben ser cumplidas.

Primero, necesitamos ver que hay continuidad del QE fiscal a gran escala en el 2021 y después.

Si así lo viéramos, entonces sí, habría cabida para preocuparse por una escalada inflacionaria a lo largo del tiempo.

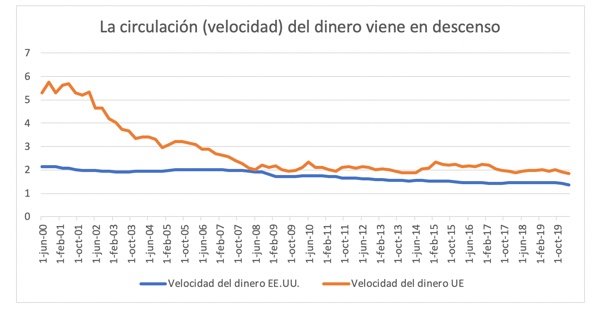

Segundo, necesitamos ver que el dinero que se creó se mueve más rápidamente.

En últimas, es una circulación monetaria más rápida la que crea inflación. Esta velocidad de circulación monetaria se mide por la llamada “velocidad” del dinero.[1] En este momento esa velocidad es bajo y las rondas previas de QE solo causaron que la velocidad cayera (ver la gráfica abajo). Ese descenso de la velocidad durante tantos años demuestra que una gran parte del dinero creado se ha quedado dentro del sistema financiero (típicamente como balances de reserva con los bancos centrales) en vez de circular de manera más amplia incrementando el consumo. Una de las señales de una subida de la inflación puede ser un aumento de la velocidad.

Tercero, no podemos concebir un periodo sostenido de mayor inflación sin que suban los salarios y con ellos los precios.

Para que exista la posibilidad de un periodo inflacionario sostenido, necesitamos a existencia conjunta de una mayor inflación de salarios y precios. Necesitamos que surjan los cambios arriba mencionados en la capacidad negociadora de los trabajadores, u otros cambios que causen que las presiones salariales salten a primera fila. En este momento sucede lo contrario, puesto que las presiones salariales van a la baja, cosa nada sorprendente considerando el duro declive económico.

En resumen, ahora no tenemos las condiciones requeridas para causar inflación. Esto a su vez limita las razones para preocuparnos ante la posibilidad de un resurgimiento de la inflación. No estamos revisando nuestras opiniones respecto a la inflación al alza a mediano ni a largo plazo. Claro está que esto puede cambiar dadas las muchas incertidumbres que afrontamos en el ambiente económico y de políticas, así que nos mantenemos alertas.

[1] La velocidad del dinero se mide generalmente por la ratio del stock de dinero comparado contra el valor monetario del PIB.

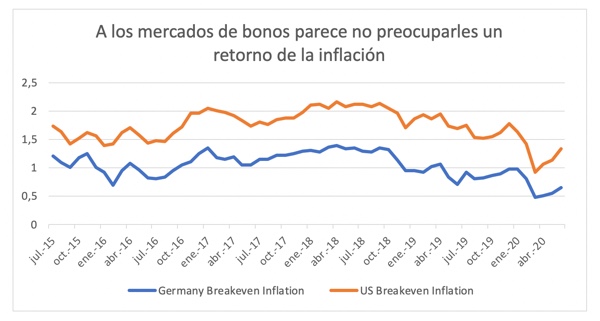

¿Qué dicen los mercados inflacionarios?

Los mercados de bonos dan algunas pistas de una “visión de mercado” sobre los riesgos inflacionarios. Como es costumbre, hay que tener en cuenta ciertas “advertencias sanitarias” acerca de cómo interpretar la forma en la que se debe interpretar la valoración de la inflación en el mercado (llamado punto de equilibrio de la inflación[1]).

Sin embargo, es cierto que, si los mercados de bonos empezaran a temer a un regreso de la inflación, habríamos de esperar un atisbo de presión en dicho punto de equilibrio, pero esto no está pasando. El punto de equilibrio de la inflación está en un nivel mayor del que estuvo en marzo durante el pico del pánico causado por el COVID-19, pero muy por debajo de los niveles de inicios de año y en un nivel bajo dentro de su rango a cinco años (ver gráfica). El punto de equilibrio de la inflación a 20 años en los EE. UU. cae muy por debajo del objetivo inflacionario de la Reserva Federal, que es del 2%.

Como se muestra en la misma gráfica, el punto de equilibrio de la inflación en el Reino Unido se basa en una medida diferente y mayor (índice de precios al por menor, o RPI por sus siglas en inglés) comparado con el índice de precios al consumidor en los EE. UU. (CPI), pero en los meses recientes las tendencias son similares. En general, los mercados de bonos lucen más optimistas en su estimación del riesgo de una mayor inflación en el futuro. Una vez más, hay que notar que el escenario puede cambiar rápidamente.

[1] Break-even inflation, del original inglés (N. del T.)

¿Qué se debe hacer?

El consejo estratégico emitido en el Reino Unido de mantener ratios altas de cobertura para así crear coberturas ante la inflación y los tipos de interés está diseñado para proteger los esquemas que requieren igualar las pensiones estén protegidos de la incertidumbre inherente de los ambientes económicos. La evidente falta de presión inflacionaria en este momento no debe implicar la necesidad de acción alguna por parte de quienes adhieren a esta estrategia. Para aquellos que están por debajo de los objetivos de sus ratios de cobertura respecto a la inflación, las condiciones actuales de los precios razonablemente atractivos del punto de equilibrio de la inflación sustentan un caso a favor de elevar aún más dichos ratios de cobertura. Esto ha de ser así incluso si el riesgo de una inflación mayor no parece inminente. Después de todo, las señales de alerta de una mayor inflación pueden emerger muy rápidamente. El riesgo opuesto de una inflación mucho menor o de una deflación, la cual puede abaratar la cobertura ante la inflación, es bajo, como se explicó con anterioridad. Al subir las coberturas ante la inflación, no obstante, el efecto de la reforma en las mediciones de la inflación en el RPI del Reino Unido ha de ser tenido en cuenta, dado que esto acarrea cierto riesgo a la baja para el punto de equilibrio de la inflación porque es probable que la inflación del RPI se mueva hacia la inflación del RPI dentro de los próximos 5 a 10 años.

Para los EE. UU. y otras regiones donde la inflación necesita de una menor igualación en portafolios con cobertura de pasivos, las acciones en este momento dependerán de cuánta de cuanta exposición protegida ante la inflación existe ahora en sus carteras. Si se considera que la protección es suficiente, y a la vez se estima que una mayor inflación está en camino, este puede ser un buen momento para construirla. Si las preocupaciones acerca de la inflación aumentan en 2021-22, es probable que los TIPS de Estados Unidos (Treasury Inflation Protected Securities) se aprecien en contra de emisiones equivalentes con interés fijo del tesoro, a medida que se normalizan los tipos del punto de equilibrio de la inflación. Los movimientos del mercado pueden ser inusitadamente bruscos si los temores inflacionarios comiencen a surgir, para que así la oportunidad de comprar a un precio razonable sea rápida. Incluso sin un resurgimiento de la inflación en el horizonte, estimamos que los precios actuales de los TIPS son atractivos comparados con títulos de interés fijo con duración equivalente.

Acerca de Aon´s Global Asset Allocation Team

¿En qué parte del ciclo económico estamos? ¿Cuál es el valor relativo de las diferentes clases de acciones? ¿Cómo impactan a los precios factores técnicos, como la regulación?

El Equipo Global de Colocación de Activos de Aon hace y responde preguntas como éstas. Usamos el conocimiento para ayudar a nuestros clientes a tomar decisiones acertadas.

Con más de 160 años de experiencia combinada, hoy en día es uno de los equipos más fuertes en consultoría de inversiones en el Reino Unido.

Nuestros expertos analizan los movimientos del mercado y las condiciones económicas alrededor del mundo, creando marcos de expectativas de riesgo y retorno para los mercados globales de capital.

El equipo utiliza estas expectativas para ayudar a nuestros clientes a fijar y, cuando sea preciso, revisar sus políticas de inversión a largo plazo.

Creemos que el mediano plazo (1-3 años) ha sido subexplotado como fuente de desempeño para las inversiones. Al mantener perspectivas a mediano plazo que complementen nuestras expectativas para el largo plazo, ayudamos a nuestros clientes a determinar cuándo ejecutar cambios a sus estrategias de inversión.