Volatilidad y Riesgos Interconectados

Los dos últimos años, con la inestabilidad económica y social provocada por la pandemia de COVID-19, el malestar social y el impacto del cambio climático, han puesto de manifiesto cómo los riesgos a los que se enfrentan las empresas son cada vez más volátiles e interconectados.

En 2021, además de la pandemia, las empresas también tuvieron que hacer frente a las crecientes amenazas cibernéticas, a las interrupciones de negocio y a las interrupciones en la cadena de suministro. Todo ello se encuentra entre los 10 principales riesgos de la Encuesta Global de Gestión de Riesgos 2021 de Aon.

Para prosperar, las empresas deben asumir riesgos. Al mismo tiempo, deben prepararse para hacer frente a los impactos de nuevas y mayores fuentes de volatilidad. Para crear el tipo de resiliencia necesaria para hacer frente a futuras crisis, las organizaciones deben reconocer la naturaleza interconectada de muchas exposiciones al riesgo y enfocar la gestión de riesgos de manera integral. También necesitan más datos y de mayor calidad, además de la capacidad de análisis para obtener información útil a partir de dichos datos.

De cara a 2023, hay seis «riesgos de cola larga» que resultan especialmente preocupantes, afirma Lambros Lambrou, CEO de Commercial Risk Solutions de Aon. Se trata de la ciberseguridad, el daño a la marca/reputación, el riesgo cada vez más complejo en la cadena de suministro, el riesgo de pandemia, el riesgo de propiedad intelectual, y la transición climática.

«Estos riesgos interconectados están en el foco de las empresas debido a su naturaleza compleja y a las exposiciones de larga duración», señala Lambrou. «Las empresas tienden a comprender peor estos riesgos, ya sea porque son nuevos, se aceleran o cambian de forma. Esto requiere que las empresas adopten una nueva perspectiva sobre la evaluación de riesgos y la cuantificación de escenarios, y que comprueben rigurosamente la validez de los programas existentes de financiación y de gestión de riesgos.»

Sobrevivir a la pandemia

La pandemia ha tenido un impacto doble en las organizaciones: las ha obligado a cambiar rápidamente sus modelos de negocio y a reconocer la naturaleza interconectada de muchos riesgos.

«Además de encontrar un camino para sobrevivir a la pandemia, las empresas han tenido que adaptar rápidamente su toma de decisiones en medio de un panorama de riesgos que cambia rápidamente, la evolución de un nuevo tipo de fuerza laboral, la presión para encontrar formas de desbloquear el valor de sus organizaciones y nuevas formas de hacer negocios», explica Eduardo Dávila, CEO de EMEA de Aon.

El número y la variedad de riesgos a los que debe enfrentarse una empresa moderna aumentan año tras año. En este panorama tan volátil, los riesgos cibernéticos aumentan a medida que las empresas dependen más de la tecnología. Muchas organizaciones también han pasado a depender de cadenas de suministro más extensas, las cuales se vieron debilitadas por los confinamientos de la pandemia. El impacto del cambio climático no solo ha afectado a las operaciones de las organizaciones, sino que también ha obligado a cambiar los modelos de negocio y los mercados, a introducir una nueva competencia y a asumir posibles riesgos relacionados con la reputación social, el medio ambiente, y el buen gobierno (ESG).

«Nuestro mundo es más volátil que nunca, económica, demográfica y geopolíticamente. Además, nuestra economía global es cada vez más interdependiente», declara Julie Page, CEO de Aon UK. «Esta situación crea grandes oportunidades para empresas de todos los tipos y tamaños. Pero también genera una incertidumbre increíble, además de riesgo, con la expansión de la conectividad.»

La creciente volatilidad cibernética

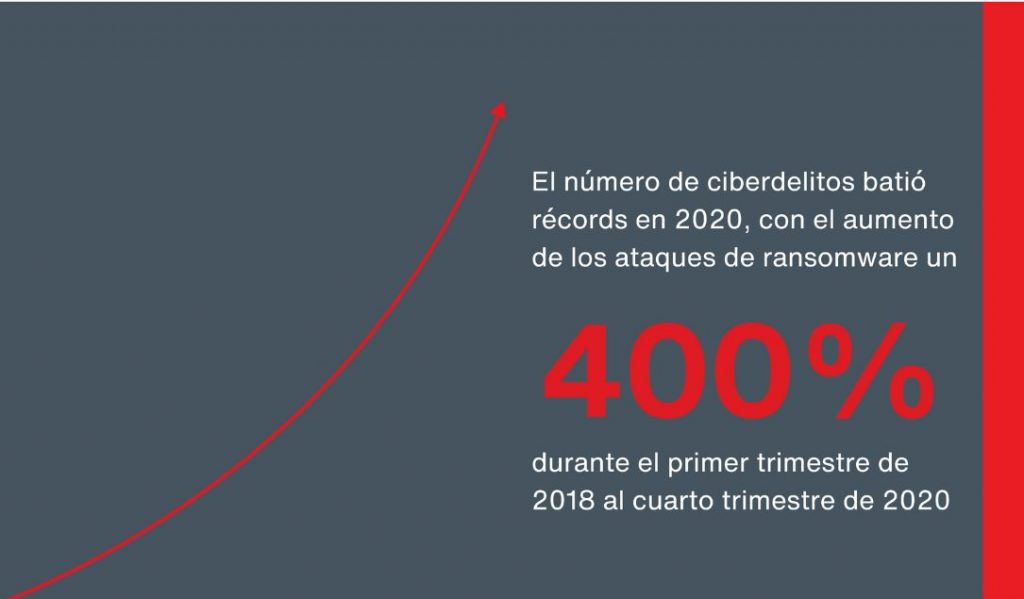

Un ejemplo de los riesgos interconectados y del aumento de la volatilidad fue el crecimiento de los ciberataques. La amenaza del riesgo cibernético creció cuando las empresas se vieron obligadas a adoptar modelos de trabajo a distancia para frenar la propagación del COVID-19.

El número de ciberdelitos batió récords en 2020, con ataques de ransomware que aumentaron un 400% desde el primer trimestre de 2018 hasta el cuarto trimestre de 2020, según el informe Cyber Security Risk Report 2021 de Aon.

Al hablar de partes cruciales de las operaciones de una empresa, Paul Rangecroft, CEO de Wealth Solutions de Aon, cita el impacto de la volatilidad del riesgo cibernético en los planes de pensiones.

«Los datos que se necesitas para gestionar un plan de pensiones son un conjunto de registro de datos que odiarías perder a manos de un ciberdelincuente», señala Rangecroft.

Antes de la pandemia, los promotores de planes de pensiones acababan de empezar a ver más allá de sus propias barreras de seguridad y a colaborar con los proveedores de esos servicios.

«Por supuesto, la pandemia obligó a los proveedores de planes de pensiones a enviar a su fuerza laboral a casa, y a utilizar su Wi-Fi doméstico para trabajar en las cuentas de los planes», explica Rangecroft. «Los riesgos ya eran importantes, pero esto lo agravaba. Ahora vemos un gran interés por parte de los proveedores en la supervisión, evaluación y mitigación de los riesgos cibernéticos en entornos potencialmente menos seguros.»

El impacto del cambio climático

Los fenómenos meteorológicos extremos, más graves y frecuentes, reflejan la creciente volatilidad asociada al cambio climático. El impacto del cambio climático en los ciclones tropicales, los incendios forestales y las inundaciones son ejemplos notables de esa creciente volatilidad.

El número de huracanes que experimentan una rápida intensificación ha ido en aumento. El huracán Ida, en agosto de 2021, fue un ejemplo de ello, ya que se fortaleció rápidamente sobre el Golfo de México antes de tocar tierra como una tormenta de categoría 4 con vientos de más de 240 km/h. Los daños de la tormenta no se limitaron a la costa del Golfo. La abundante humedad asociada a Ida provocó más tarde lluvias e inundaciones históricas en el noreste de Estados Unidos.

En julio de 2021 se produjeron inundaciones sin precedentes tanto en Europa occidental como en China. Las tremendas precipitaciones que se produjeron en ambos casos coinciden con lo que los investigadores señalan como una consecuencia del calentamiento de los océanos y la atmósfera. Cada vez es más evidente la probabilidad de que se produzcan lluvias fuertes más frecuentes o intensas en algunas regiones del mundo, lo que aumenta el posible riesgo de inundaciones.

El peligro de los incendios forestales se ha convertido en una amenaza creciente en muchas zonas del mundo, pero quizás en ningún lugar ha tenido tanto impacto como en California. Los cambios en las temperaturas y en los niveles de precipitación, así como el cambio en la temporada de lluvias en California y en el oeste de Estados Unidos, han contribuido al aumento del riesgo de incendios forestales. En lugar de haber una «temporada de incendios forestales», el Departamento de Bosques y Protección contra Incendios de California considera ahora que el riesgo de incendios forestales se extiende a todo el año.

Los riesgos asociados al cambio climático no son algo aislado. Están interconectados con otros riesgos, como el riesgo de pandemia, las interrupciones de la cadena de suministro o los riesgos geopolíticos.

Cómo lidiar con la volatilidad

Adoptar un enfoque integral para la gestión de riesgos que aborde los riesgos de cola larga y las amenazas emergentes es fundamental para lidiar con las nuevas formas de volatilidad. Estos esfuerzos deben basarse en datos y en los nuevos enfoques de análisis de la información.

Los modelos analíticos tendrán que ser más predictivos y no centrarse únicamente en la información histórica. Las organizaciones tendrán que combinar datos, análisis potentes y conocimientos especializados para crear nuevos modelos y soluciones de predicción.

«Históricamente, hemos aprendido y tomado decisiones analizando los datos de los siniestros a medida que se producían», indica Lambrou. «Con la actual ausencia de datos históricos para muchos riesgos emergentes, el reto será pensar cómo desarrollar mejor las soluciones para prepararse para los riesgos y gestionarlos.»

«Especialmente ahora, cada decisión, grande o pequeña, tiene un enorme significado», afirma Page. «Como hemos visto a lo largo del último año, las consecuencias de las decisiones nunca han sido tan importantes.»

La realidad de la creciente volatilidad

Las nuevas formas emergentes de volatilidad pueden tener un impacto significativo en las empresas, incluyendo la pérdida de ingresos y mercados.

Por tanto, para prosperar en este entorno, las empresas deben entender cómo pueden verse afectadas, tomar medidas para prepararse y utilizar todas las herramientas disponibles para lidiar con la creciente volatilidad.